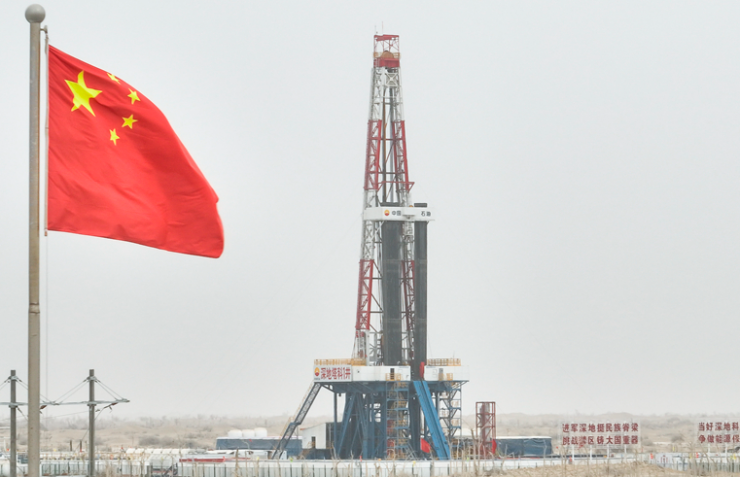

超大型并购只是国际石油公司实施归核化战略的一部分。长远来看,能源转型要扎实稳妥,油气生产和能源转型须兼而有之,实现二者协同发展。

极限拉扯下的归核化战略

超大型并购的背后是国际石油公司追求可持续发展的归核化战略。

“他们这是在对化石能源加倍下注!是在阻止巴黎气候协议的达成!甚至是告诉全世界,认为巴黎气候协议永远不会达成!”

在全世界应对气候变化、实现“双碳”达成共识的当下,这两起并购受到国际支持能源转型、环保人士的强烈指责。也就是在两年前,埃克森美孚大举投资石油和天然气的承诺引发了股东的反对,要求埃克森美孚更加重视气候变化问题。

在能源转型趋势日益严峻的今天,国际石油公司是否在走回头路?剖析两起超大型并购的背后,是近年来国际石油公司为应对油气市场的复杂多变,不断调整公司战略已适应新的挑战。

回归对油气的关注

在全球气候变暖、“双碳”目标背景下,国际石油公司的“转型”成为发展趋势。

与欧洲石油公司发展战略模式不同,雪佛龙、埃克森美孚等北美国际石油巨头近年来仍立足于对化石燃料的投资,坚守“大油气”的企业发展定位,押注石油天然气从未改变。

“相比而言,北美国际石油公司并没有不发展新能源,它们的油气资源丰富,只不过没有像欧洲国家那么积极。他们认为,石油作为能源,可能会退出历史的舞台,但是作为一个资源,可能继续留在历史舞台中央。”中国能源网首席信息官韩晓平此前表示。

从2020年开始,油气资源不太丰富的BP、壳牌、道达尔等欧洲国际石油开始大举进军转向风光发电、电力运营等可再生能源。但经历两年多的发展,并不容易。

以最为激进的BP为例,公司从2020年做出大幅削减油气产量、减少和控制炼油产品产量、提升低碳项目投入能源转型新愿景使命。其中提出,低碳领域的资本投入从2019年的5亿美元,到2025年扩大近10倍;到2050年或之前,不仅实现净零碳排放目标,更要助力世界向零排放目标迈进。

两年以后,BP却非常落寞。2022年业绩报告显示,五大国际石油公司累计实现净利润近2000亿美元。

然而,BP表现最为黯淡,不仅盈利水平相对落后,而且公司股价在资本市场表现也不甚理想。“包括股息在内的总回报基础上,BP在过去四年中明显落后于其他四个国际石油公司,BP与从未偏离石油的雪佛龙、埃克森美孚差距尤其大,其交易价格是2023年预期收益的五到七倍。”徐东说。

不仅能源转型激进的BP这样,近几年,五大国际石油公司所有业绩报告,鲜少看到可再生能源的业绩贡献。“能源转型是复杂的系统工程,需要各国强而有力政策支撑、对高碳能源严格控制,以及企业管理组织架构等方面重塑。”中化能源有限公司正高级经济师王海滨指出,显然这些做得都不够。

对此道达尔能源深有感触,“几年前,道达尔能源已关注到光伏业务,彼时的投资重点是太阳能电池。经过实践,我们发现能真正为公司创造价值的不是直接生产电池,而是将产品整合到城市太阳能发电厂中,然而,这个摸索过程就花了几年的时间。”道达尔能源首席技术官司明溢漾说。

为此,以BP为代表的欧洲能源转型激进派开始进行修正。2023年初,BP在发布年报的同时,虽仍然承诺到2030年减少碳氢化合物产量,把部分石油利润用于氢能、新能源发电、可再生天然气以及充电桩等可再生能源的业务发展方面,但同时大幅削减了能源转型目标。

而长期保持“大油气”战略的埃克森美孚和雪佛龙亦将新能源投资计划调整得越发稳健。例如,雪佛龙计划未来8年投入100亿美元用于可再生燃料、氢能等业务,目标是到2030年将可再生燃料总产能提升至10万桶油当量/日。埃克森美孚则计划将2027年的低碳业务投资预算调整至公司当年总投资水平的25%,并计划将2030年可再生燃料总产能提升至20万桶油当量/日。

相比油气投资计划,BP呼吁全球增加石油和天然气投资,并在上游油气领域增加10亿美元的年度支出,到2030年每天生产油气200万桶油当量,比此前的计划水平高出33%,不再控减炼油产品产量。

“今年最为明显,国际石油公司已开始从‘制定及时的能源转型目标、减少传统油气业投资’转为‘保持对传统油气业务的关注’。徐东说。

据睿咨得能源数据显示,今年全球油气勘探投资有望创2019年以来新高,达到500亿美元。比如,埃克森美孚表示要增加石油天然气供应满足全球油气产品需求,进一步整合油气供应链,计划到2027年上游盈利潜力较2019年水平翻一番;雪佛龙将进一步聚焦北美油气勘探开发业务,追求油气业务投资和油气产量的有机增长。壳牌今年6月宣布,将不再寻求每年削减1%~2%的石油产量,同时,今年对天然气的投资将增加约25%,达到历史最高水平的50亿美元。

“国际石油公司对上游投资的增加,反映出公司意识到,过快地转向可再生能源并不符合公司实际发展需要。预计从2023年到2030年,国际石油公司油气产量将保持稳定增长,对油气业务的投资规模将保持稳定或小幅增加。”徐东告诉记者。

全面缩减业务版图

“此次埃克森美孚大幅扩展美国本土页岩油气资产,是产业布局更优的一种体现,有利于减小全球地缘政治的影响,降低地缘风险,保证公司的稳定收入,同时有助于提高美国的经济和能源安全。”徐东告诉记者。

2022年2月俄乌冲突爆发后,西方与俄罗斯间的斗争一度导致世界能源供应形势趋紧,天然气供求关系尤其紧张。BP、壳牌和埃克森美孚等公司纷纷宣布退出俄罗斯境内的投资业务,并计提了近400亿美元的资产减值损失。

“为了提升油气资产安全性,降低风险,同时满足欧美国家提出的石油公司加大本土油气开发力度、提高本国能源安全性的要求,‘安全性’成为国际石油公司重大战略选择,加快回归北美、欧洲等传统生产开发‘政治安全’地区。”徐东表示。

为此,国际石油公司纷纷削减边远地区钻探项目,主动从东南亚、西非、俄罗斯和拉美部分地区撤资,转而青睐相对优质、离本土更近的油气资产。其中,BP和壳牌制定了能源投资保障计划,加快北海项目开发。BP公司计划到2030年向英国能源系统投资180亿英镑,同时加速推进北海Murlach油气田开发,将北海作为短期内产量增长的核心区域;壳牌表示未来十年将在英国投资200亿~250亿英镑,主要用于低碳能源。埃克森美孚和雪佛龙则加大了对二叠盆地的投资,2022年两家公司对二叠盆地投资较2021年分别提高了50%和30%。

与此同时,国际石油公司持续强化油气资产组合。拿雪佛龙为例,2020年收购诺贝尔能源(Noble Energy)、2023年收购PDC Energy使雪佛龙有序增加了在东地中海(包括以色列海上优质油气资产)、西非赤道几内亚等区域的油气资产,扩大了在美国科罗拉多州丹佛—朱尔斯堡盆地(DJ Basin)和横跨西得克萨斯和新墨西哥州的二叠纪盆地等区域的页岩资产规模。

回归北美和欧洲地区,还体现在这些公司的产量地区构成上。例如,BP公司欧洲的油气产量在总产量中的占比从2018年的4.8%提升到2022年的9%,2025年BP在欧洲地区的油气产量占比将达到10%以上;埃克森美孚在北美地区的油气产量占比从2018年40%提升到2022年的50%,未来北美地区油气产量占比将维持在50%左右。

总产量占比持续提升,标志着地域性集中趋势加速。雪佛龙、壳牌两个国际石油公司海外上游资产所在国数量由2014年30余个下降至2019年20个左右。其中,壳牌计划未来勘探重点聚焦于深水和大西洋被动大陆边缘盆地;埃克森美孚、BP和道达尔能源三家公司海外上游资产国家仅剩10余个。2022年以来,埃克森美孚和雪佛龙在全球的业务版图持续缩小。

“这些行动标志着国际石油公司已经全面进入到缩减业务版图的时代。 国际石油公司大举抛售海外资产、收缩油气业务,也有利于有效减少其全球业务碳足迹及碳排放。”徐东表示。

不断缩减业务版图的同时,油气投资项目亦更加有针对性。在油气投资项目过程中,国际石油公司选择不断注重追求低碳属性的油气勘探开发项目,比如不断做大做强天然气业务链。

“这样做的目的,既可获得当前油气价格相对高企带来的丰厚利润,也可以享受天然气清洁低碳属性的红利,确保在未来能源转型中相对主动。”徐东告诉记者。

为此,国际石油公司重视对生物天然气业务的并购。例如,2022年11月,壳牌以19亿美元收购总部位于丹麦的欧洲最大的生物天然气公司——自然资源生物天然气公司;2022年10月,BP宣布将斥资41亿美元收购美国最大的可再生天然气生产商之一Archaea Energy公司。

同时,在油气价格高企时,通过降低石油业务投资、增加天然气业务投资的方式保持了一定的资本支出纪律。

以2023年国际石油公司投资支出计划为例,壳牌油气上游业务领域的投资预计总体增加5%,其中石油上游业务投资基本持平,但天然气业务领域投资将增加17%;2023年道达尔能源在石油业务领域投资将略有下降,但天然气业务领域投资预计会增加50%。

可持续发展

一直以来,低成本发展是国际石油公司的核心竞争优势,也是公司持续保持业界领先盈利能力的“密钥”。特别近两年,在地缘政治错综复杂,油价高频振动的时期,保持可持续发展是国际石油公司不断努力的方向。

而正是这样发展战略催生出这两起超级并购。从这个角度看,这两起并购可以说是如约而至。早在五年前,埃克森美孚就放出消息,计划到2025年将二叠纪盆地的页岩油产量增至3倍水平。然而,由于突如其来的三年疫情,该计划不得不搁置。

受益于后疫情时代的经济复苏、俄乌冲突带来的商品价格飙升,再加上油价高企,2022年五大国际石油公司创下西方石油巨头盈利的历史新高。然而,市场不确定性加大,要保持这样的业绩神话并不容易。刚刚发布的五大石油公司第三季度报足以说明这一点。

据美国能源信息署数据显示,今年前三季度,WTI和布伦特原油现货相比去年全年均下跌18.5%左右。油价下跌致油气公司净利润缩水。今年第三季度,壳牌、埃克森美孚、道达尔、雪佛龙、BP五家国际石油公司净利润分别为191.02亿美元、90.7亿美元、64.5亿美元、57.2亿美元、33亿美元,分别同比下降41.05%、54%、35%、47%、59.5%。值得欣慰的是,尽管国际石油公司第三季度的业绩不及去年同期的创纪录水平,但是较今年第二季度有所改善。

如何确保可持续发展?

二叠纪盆地油气开发的符合公司战略。陆如泉告诉记者,“储量替换率”一直是国际石油公司核心业绩指标。什么储量替换率?就是公司当年新增探明可采储量与产量当量之比,只有替换率大于1时,才表明公司仍处于可持续健康发展的轨道。事实上,近几年,国际石油公司的储量替换率一直不佳,2022年虽然取得巨额收益,但埃克森美孚自主勘探替换率仅有16%,近5年平均仅有21%,近10年平均仅有42%,而收购先锋自然资源之后,2023年埃克森美孚公司的储量替换率将跃至170%。

而雪佛龙并购赫斯公司,获得的圭亚那油田堪称近十年全球发现的最大油气田。收购后,来自圭亚那油田产量将占到雪佛兰公司总产量的9%,雪佛龙公司2023年的储量替换率将跃升至115%。

为追求可持续发展,五大国际石油公司一直不断加强成本控制。比如,近年来,道达尔盈亏平衡点从2014年的100美元/桶下降到目前的25美元/桶;BP在北海的平均生产成本也从2014年的每桶30美元以上的峰值下降到每桶12美元以下。埃克森美孚和雪佛龙这两起并购未来低成本效应更加明显,可以使其避免了新增页岩油田勘探开发带来的不确定性与高额成本,快速扩大投资组合,增加营业收入,获得股东回报。其中,雪佛龙预计在2028年前从此次收购中获得100亿至150亿美元的税前收益。

数据显示,2022年国际油价与2014年基本相同的情况下,五大国际石油公司合计油气产量均在1460万桶/日水平,而上游投资总规模却从2014年的86亿美元降至2022年的53亿美元,降幅达40%。无疑,这是国际石油公司持续降低成本,追求可持续发展有效促进了上游投资效益提升的最佳体现。

睿咨得能源等国际知名研究机构和智库预测,2023年全球油气需求将会稳中有升,国际原油价格会在80美元/桶~90美元/桶区间运行,天然气价格尽管从高位回落,也会保持在中高价位。

徐东告诉记者,为追求可持续发展,在普遍看好油气市场和价格预测的情景下,国际石油公司一般不会主动放弃油气业务带来的丰厚盈利回报,会把油气业务持续增长获取的现金流作为公司未来规模发展低碳转型业务的支撑。这两起超级并购最能说明问题。

在这种情况下,追求短周期油气投资项目,力求用小幅增长的投入实现短平快式盈利,成为国际大石油公司当前投资决策主要考量因素。

(编辑:王星)

凡本网注明“来源:企业观察网”的所有作品,均为《企业观察报》社有限责任公司合法拥有版权或有权使用的作品,未经本网授权不得转载、摘编或利用其它方式使用上述作品。已经本网授权使用作品的,应在授权范围内使用,并注明“来源:企业观察网”。违反上述声明者,本网将追究其相关法律责任。凡本网注明“来源:XXX(非企业观察网)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。如其他媒体、网站或个人转载使用,须保留本网注明的“稿件来源”,并自负法律责任。如因作品内容、版权和其它问题需要同本网联系的,请在相关作品刊发之日起30日内进行。联系方式:010-68719660。