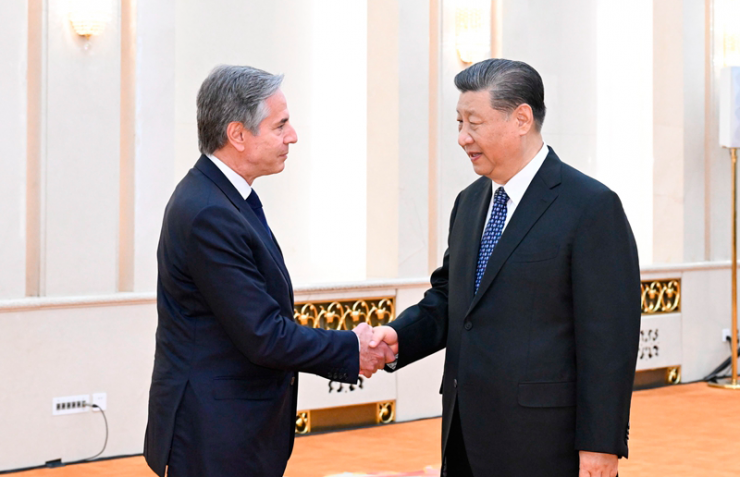

对俄制裁引发欧洲多国能源成本上涨。图为西班牙民众抗议油价飙升。 供图/IC photo

一季度,国际油价大幅攀升后高位震荡,Brent均价97.90美元/桶,环比上涨22.89%,同比上涨59.65 %。总体看,奥密克戎变异病毒的影响相对较为温和,地缘政治风险主导了国际原油价格走势。

展望二季度,全球液体燃料需求增长缓慢,供应略宽松;美联储加速退出货币宽松政策,施压油价;地缘政治因素对市场扰动极大。国际油价大概率高位震荡,预计Brent原油期货二季度均价100~110美元/桶,全年均价90~100美元/桶。

一季度油价冲破120美元/桶

1-2月,受俄乌冲突、也门胡塞武装袭击阿联酋等事件影响,对供应不足的担忧主导市场情绪,国际油价震荡上行,Brent日均价格从1月初的80美元/桶升至2月底的约100美元/桶。3月,受俄乌局势相关各方利益博弈影响,油价高位宽幅震荡,其中3月8日Brent日均价格升至127.98美元/桶,创2008年7月以来的新高。随后,油价震荡下降,于3月底跌回105美元/桶的水平。一季度,影响国际油价走势的主要有以下因素。

奥密克戎病毒全球肆虐

疫情持续影响世界经济及石油市场。奥密克戎变异病毒引发的疫情在1月中旬形成峰值后,在2月中下旬出现放缓迹象。流行毒株主要是BA.1,疫情中心主要在欧洲和美洲。根据WHO的统计数据,一季度全球新增确诊病例累计新增确诊19661万人,超过2019~2021年全球累计确诊人数的2/3,环比增长281%;新增死亡病例69万人,环比增长11.4%。

俄乌冲突给世界经济带来负面影响

一季度,全球能源与大宗商品价格上涨增加通胀压力,全球经济增长放缓。各国经济增长态势分化:美国经济温和扩张,劳动力市场强劲复苏,但通胀状况持续恶化;欧元区经济开局良好,但俄乌冲突及对俄制裁重创欧元区,经济复苏势头被遏制;中国经济在加快恢复,季末受疫情影响而略有回落;东南亚等新兴经济体疫情严重,拖累经济增长。

液体燃料需求回落

基于机构预测,一季度全球液体燃料需求萎缩,约为99百万桶/天,环比下降约1.5百万桶/天。需求下降的主要原因包括疫情防控措施、俄乌冲突以及高油价。根据IEA预测,欧洲需求环比下降约0.65百万桶/天,俄罗斯需求环比下降约0.19百万桶/天,中国需求环比下降约0.1百万桶/天,美国需求环比增长约0.27百万桶/天。

石油产量增长缓慢,供应偏宽松

一季度,尽管OPEC+增产协议执行不到位、俄罗斯受制裁影响减产、美国等非OPEC国家产量增长缓慢,但由于需求下降、产油国释放战略石油储备,市场整体供应偏宽松,全球液体燃料供应维持在约99.5百万桶/天,环比增长约1百万桶/天,高于需求约0.5百万桶/天。根据IEA统计结果,OPEC+维持每月0.4百万桶/天的原油增产计划,但未达到承诺产量,1-3月产量目标执行率分别为97.7%、97.2%、96.2%;美国石油产量增长较为缓慢,一季度产量增长约0.06百万桶/天。主要石油消费国释放战略石油储备约6450万桶,相当于1-6月增加约0.35百万桶/天的供应量。

全球石油库存位于历史低位

根据IEA统计数据,截至2月底,OECD国家商业石油库存2611百万桶,已降至2014年4月以来的最低水平;战略原油库存1148.5百万桶,已降至2003年7月以来的最低水平。

欧美央行退出货币宽松,美国加息

一季度,为应对通胀风险,欧美央行开始退出货币宽松政策。美联储于3月结束缩减购债并启动三年来首次加息,加息25个基点,基本符合市场预期,对油价的影响趋于弱化。欧洲央行3月底结束紧急抗疫购债计划,并宣布已有7年历史的常规资产购债计划将在三季度退出,且在缩减购债结束前不会开始加息。

地缘政治事件导致国际油价波动

一季度地缘政治事件频发,成为主导油价走势的关键因素,使得国际原油价格产生了脱离供需基本面的大幅震荡。其中,俄乌冲突及对俄制裁不断推升国际油价,在最高点一度产生了25~30美元/桶的风险溢价;3月9日美国开启与委内瑞拉对话,成为除俄乌局势以外促使当天Brent均价下跌16.84美元/桶的另一个重要因素。

二季度油价高位震荡

二季度,影响国际油价的主要因素有以下几个方面。

病毒变异,防控疫情难度加大

疫情反复仍是全球经济和石油市场所面对的严峻挑战。从过去几年的经验来看,新冠疫情呈现明显的周期性变化趋势。展望二季度,此轮疫情大概率在4月达到峰值,并在6月随着气温升高而趋缓。为了确保人民生命安全与经济平稳运行,中国实施精准防控、动态清零的防控策略。随着新冠病毒变异毒株传播力的不断增强,后续发生聚集性疫情的风险较高,防控任务非常艰巨。

经济复苏势头不稳,下行风险增大

全球疫情仍有起伏反复,经济复苏势头不稳。受供给扰动、通胀上升、债务激增、不确定性增加的影响,全球经济预期转弱。根据世贸组织4月12日的预测,2022年全球GDP增速2.8%,比年初预测低1.3个百分点。展望二季度,全球GDP增速持续放缓,区域分化加剧。美国经济将持续增长;中国经济受疫情冲击而增速放缓;欧元区经济受俄乌冲突影响增速将大幅下滑;广大新兴经济体将受到疫情和高通胀的双重拖累艰难复苏。

液体燃料需求存在不确定性

二季度,受疫情、俄乌冲突以及高通胀影响,全球液体燃料需求存在不确定性。根据IEA预测,受疫情影响,中国需求环比下降0.05~0.1百万桶/天。由于乌克兰基础设施受损、人员外流以及西方国家实施对俄制裁,俄乌两国需求持续处于低位,其中俄罗斯需求将环比下降0.25~0.31百万桶/天,乌克兰需求将环比下降0.1~0.2百万桶/天。持续的高油价将抑制部分需求,其中,美国需求环比仅增长0.3百万桶/天,欧洲、印度需求增长基本停滞。预计全球液体燃料需求维持在99百万桶/天的水平。

战略石油储备释放缓解供应压力

二季度,全球液体燃料供应将略为宽松。受俄乌冲突以及里海管道受损影响,OPEC+产量下降;尽管美国产量增长提速,但受挪威、英国和加拿大部分油田因定期设备检修而停产影响,非OPEC+产量增长停滞。然而,大规模的战略储备石油释放将有效增加市场供应。预计二季度,全球液体燃料供应约100百万桶/天,环比增长约0.5百万桶/天,高出需求1百万桶/天。

首先,俄罗斯石油供应受限,国际石油贸易格局重塑。

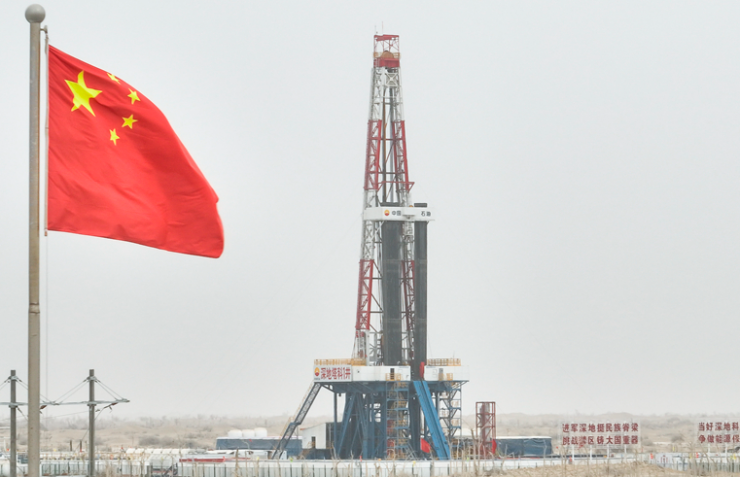

俄乌军事冲突爆发后,以美国为代表的西方国家对俄罗斯实施严厉制裁,对全球石油供应产生了影响。作为全球第三大产油国,俄罗斯在油气供应体系中的地位难以替代。根据IEA和Woodmac的统计数据,2021年俄罗斯石油产量11.06百万桶/天,其中原油产量10.68百万桶/天,凝析油及天然气液产量0.38百万桶/天。IHS统计数据显示,俄罗斯出口油品7.2百万桶/天,其中包括4.4百万桶/天的原油与2.8百万桶/天的精炼石油产品,占全球石油出口份额的11.3%;大约60%的石油出口到欧洲地区,20%出口到中国,9%出口到美国。

俄罗斯原油出口量及价格下跌。俄罗斯石油出口中的12.9%通过远东输油管道出口到亚洲,16.4%通过里海输油管道黑海段出口到欧洲,其余70.7%通过黑海、波罗的海、北极以及远东的港口出口到欧洲、亚洲和北美。其中,海运出口更容易受到制裁的影响。目前,俄罗斯主力油种乌拉尔原油大幅折价。根据俄罗斯财政部声明,3月俄罗斯出口乌拉尔原油平均价格为89.05美元/桶,与3月Brent原油均价相比存在约23美元/桶的贴水,创历史最高幅度,通常情况下这一贴水幅度为1~3美元/桶。巨大的价格优势,使得俄罗斯出口石油不难寻到买家。根据Rystad预测,俄乌冲突期间,俄罗斯原油出口可能比冲突前降低1.2百万桶/天。

出口受限将会进一步影响俄罗斯原油生产。根据Rystad估算,俄罗斯可通过管道出口到亚洲的增量约为0.5百万桶/天,可通过铁路出口到中国的增量约为0.2百万桶/天,难以抵消出口减少的损失。俄罗斯原油储备能力为500百万桶。受出口减少以及国内需求下降的双重影响,当储油空间用尽时,俄罗斯将不得不关停部分生产井。

俄乌冲突及对俄制裁,将重塑国际石油市场的贸易格局。俄罗斯的主力出口油种乌拉尔原油为中质含硫原油,在全部出口石油中占比42.6%,主要供应欧洲以及美国墨西哥湾的炼厂。市场上性质相似的可替代油种包括沙特轻油、沙特中质油、伊朗轻油、阿曼原油、伊拉克巴士拉轻油以及阿联酋迪拜原油,美国轻质页岩油和委内瑞拉重油都很难替代。西方国家对俄制裁,将导致更多的中东原油以更高的价格流向欧美日韩等国家和地区,而贴水较多的乌拉尔原油大概率将被中印两国消化。然而,贸易格局的改变不可能一蹴而就。对俄制裁可能导致2022年全球石油市场存在一定程度的结构性短缺。

其次,其他产油国产量增长乏力,原油储备释放增加市场供应。

当前,国际原油市场受到美国政治、外交政策的扰动很大。为了打击俄罗斯,美国在不断加码对俄制裁,煽动欧美对俄实施石油禁运。然而,随着美国中期选举临近,为了增加原油供应、降低通胀水平,拜登政府将“采取一切可能的手段”促使油价回归理性,如施压以沙特为首的OPEC+,推动美国国内油气增产、放松对伊朗和委内瑞拉的制裁、大规模释放战略原油储备等。

OPEC+面临外部增产压力。根据IEA统计数据,当前OPEC+原油闲置产能约为4.53百万桶/天,仅为去年同期的一半,主要分布在沙特阿拉伯(2.00百万桶/天)和阿联酋(1.13百万桶/天)。若两国迫于外部压力而额外增产,可能导致减产协议的提前终止。考虑到未来原油市场的平衡离不开俄罗斯的参与,沙特阿拉伯和阿联酋将致力于维护OPEC+组织的稳定;尤其为了保持自己在石油市场的话语权和控制力,大概率将继续维持稳健增产的策略。预计二季度OPEC+原油产量(含俄罗斯)环比下降0.6百万桶/天。其中,哈萨克斯坦受里海管道黑海终端受损维修、卡沙甘大型油田定期维护的影响,产量下降约0.2百万桶/天。

美国石油增量有限。高油价虽然可以刺激美国国内石油生产,但受到上游投资持续处于低位、页岩油老井产量衰减快、社会能源转型意识增强等方面的影响,美国石油产量增长较为乏力。根据EIA在不同情形下对2022年原油市场的预测,当Brent原油期货年均价格为105美元/桶、114美元/桶时,美国原油产量分别为12.03百万桶/天、12.40百万桶/天,同比分别增长0.90百万桶/天、1.27百万桶/天。在114美元/桶的高油价情形下,美国石油产量才略高于疫情前2019年的水平(12.29百万桶/天)。虽然美国页岩油产量将有所增长,但欧美大型炼厂使用的乌拉尔原油很难用轻质的页岩油替代。根据IEA数据,预计二季度美国石油产量环比增长0.45百万桶/天。

其他非OPEC+国家产量多有下降。受定期维修影响,IEA预计二季度挪威石油产量环比下降0.21百万桶/天,加拿大下降 0.12百万桶/天,英国下降 0.01百万桶/天。预计非OPEC+国家二季度石油产量(含美国)为42.6百万桶/天,环比增长为0。

伊核协议谈判仍在推进。如果伊朗重返原油市场,最多将增加1.3百万桶/天的市场供应。其中,伊朗主力出口油种伊朗轻油约占伊朗石油总产量的40%。伊朗轻油与乌拉尔原油性质相近,可以作为乌拉尔原油的替代油种。但是,在伊朗因高油价而获得最强话语权的时刻,为确保自身利益最大化,与美方关于伊核协议的谈判很可能无法一蹴而就。二季度,伊朗难以全面解除制裁,IEA预计伊朗的原油产量环比增长0.1百万桶/天。

委内瑞拉开启与美对话。根据IEA统计数据,委内瑞拉目前原油产量为0.71百万桶/天,闲置产能为0.03百万桶/天,本土原油需求为0.3百万桶/天。若美国放松制裁,委内瑞拉2022年原油产量达到其1.5百万桶/天的目标,国际原油市场最多增加0.8百万桶/天的原油供应。然而,委内瑞拉的重油开采技术要求和成本较高,难以短时间内快速提产;且由于油品较差(高密度、高含硫、高含重金属、低黏度),叠加向欧洲和亚洲的运距较长,将较难对乌拉尔原油起直接替代作用。根据IEA数据,二季度委内瑞拉原油产量环比增长0.1百万桶/天。

多国宣布释放战略石油储备。3月以来,以美国为首的IEA会员国多次宣布释放战略储备原油,将在二季度增加约1百万桶/天的供应量。

石油库存加速下降且补库难

为了平抑油价,预计石油主要消费国将进一步释放战略原油储备。2022年,全球石油库存将于现有低位持续加速下降,并较难获得补库机会。

欧美加速缩紧货币政策打压油价

二季度,欧美货币政策收紧将施压油价。美联储加息50个基点后,2022年可能再加息6~7次。欧洲央行决定将在二季度的三个月分别购债400亿、300亿、200亿欧元。

地缘政治风险加剧,市场延续震荡

二季度需要关注的地缘政治风险包括:俄乌紧张局势及西方对俄制裁加剧导致油价上升;中东地区局势动荡导致油价上升;美国放松对伊朗、委内瑞拉的制裁导致油价下行;美国施压沙特、阿联酋额外增产导致油价降低。总的来说,地缘政治风险导致石油市场不确定性加大。

(本文作者为中国海油能源经济研究院石油经济室首席研究员)

(编辑:王星)

凡本网注明“来源:企业观察网”的所有作品,均为《企业观察报》社有限责任公司合法拥有版权或有权使用的作品,未经本网授权不得转载、摘编或利用其它方式使用上述作品。已经本网授权使用作品的,应在授权范围内使用,并注明“来源:企业观察网”。违反上述声明者,本网将追究其相关法律责任。凡本网注明“来源:XXX(非企业观察网)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。如其他媒体、网站或个人转载使用,须保留本网注明的“稿件来源”,并自负法律责任。如因作品内容、版权和其它问题需要同本网联系的,请在相关作品刊发之日起30日内进行。联系方式:010-68719660。