自监管层勾勒出打造“航母级”券商的宏伟蓝图后,券商并购整合在市场中便是传言与澄清齐飞,憧憬与理智同在。

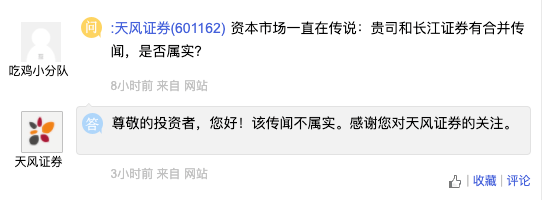

上周,市场再现券商合并的传闻,此次主角换成天风证券(601162.SH)和长江证券(000783.SZ)。随后,天风证券在“上证e互动”上对该传闻作出了回应,明确表示“没有和长江证券合并的计划。”

长江证券亦作出澄清,称“无应披露而未披露的重大事项”。

4月23日,该公司一位管理层告诉时代周报记者,“如果有这方面的消息,会披露出来。”

券商合并传闻四起

2021年刚过去4个月,券商合并传闻就已一波未平一波又起。

去年,市场和行业中盛传的中信证券(600030.SH)与中信建投(601066.SH)两大龙头的合并尚且只是“雷声”,今年则直接变为中小券商间的“联姻”。

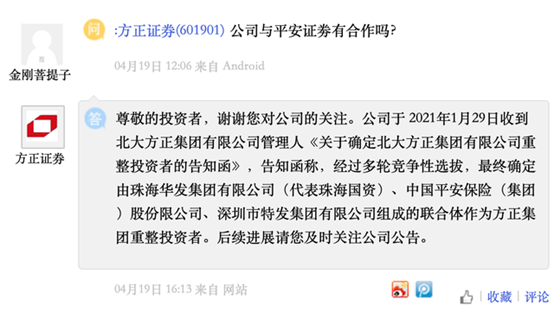

在天风证券和长江证券合并的传闻之前,关于方正证券(601901.SH)与平安证券合并的消息已经传得沸沸扬扬。时代周报记者了解到,甚至在两家券商内部也几乎人尽皆知。

“平安证券是要收购方正证券的。”近日,平安证券一位员工对时代周报记者说。

而在方正证券,消息的版本则不同。日前,一位方正证券的员工告诉时代周报记者,“说是方正证券会被收购,但不知道是被平安证券还是珠海华发集团。”

4月19日,在回复投资者关于“公司与平安证券有合作吗”的问题时,方正证券表示,公司于 2021年1月29日收到北大方正集团有限公司管理人《关于确定北大方正集团有限公司重整投资者的告知函》,告知函称,经过多轮竞争性选拔,最终确定由珠海华发集团有限公司(代表珠海国资)、中国平安保险(集团)股份限公司、深圳市特发集团有限公司组成的联合体作为方正集团重整投资者。

据此前公开信息,北京一中院裁定北大方正集团重整计划草案提交期限延长至4月30日。也就是说,届时,方正证券何去何从或将公布明确答案。方正证券目前经营稳定,一季度业绩快报显示,实现营业收入20.49亿元,同比增长5.83%,归属于上市公司股东的净利润为8.89亿元,同比增长134.53%。

其实也是因为这项重整计划,平安证券与方正证券合并的传闻由来已久。不过,截至目前,该传闻尚未得到相关方的证实。

“无法评论。”4月23日,方正证券董秘何亚刚如是回答记者。

4月19日至4月22日,正是合并传闻甚嚣尘上的时间,方正证券股价累计上涨逾10%,4月22日更是一度涨停。

除天风证券与长江证券、平安证券与方正证券外,今年以来,市场上还曾传出“京东收购国金证券”、“华润集团或京东收购太平洋证券”等,国金证券(600109.SH)与太平洋证券(601099.SH)均曾在传闻散播期间股价大涨。

进入2021年以来,A股券商板块表现一般,股价提振似乎主要靠并购传闻的刺激。多只券商股年内跌幅都在30%以上。

航母级券商任重道远

2020年4月,市场中有关中信证券母公司中信集团将作为主收购方,购买中信建投股份,中信证券与中信建投合并的传闻是最为轰动的。

尽管两家机构后来都就此发布了澄清声明,但仍未消解市场对这只合并后的“券商航母”的预期,在2020年7月,这种期待更甚,两家券商股票同时连日大涨。

“归结原因,券商合并传闻的出现,几乎都与打造航母级券商的预期有关。当前,国内券商规模普遍较小,与国际投行之间存在不小的差距。主要是资本金规模和国际业务等方面,需要壮大实力。”4月23日,资深投行人士王骥跃接受时代周报记者采访时表示。

中国证券业协会发布的《证券公司2020年度经营情况分析》显示,国内券商与国际投行之间的差距首先体现在吸引资产方面。央行信息显示,2020年末,我国证券业机构总资产为10.15万亿元,尚未达到高盛集团、摩根士丹利、瑞银集团、野村控股四家投行总资产的40%。

王骥跃解释说,并购重组是增加券商资本金规模最直接的一种方式。同时,监管层近年来的态度也催化了市场对“航母级券商”的预期。

2019年11月,证监会在就提案答复的函中指出,将在依法合规的前提下,积极支持各类国有资本通过认购优先股、普通股、可转债、次级债等方式注资证券公司,推动证券行业做大做强。随后,打造“航母级券商”的呼声就绵绵不断,券商合并的传闻也此起彼伏,似是大势所趋。

事后来看,一些合并传闻也并非完全捕风捉影,空穴来风,如太平洋证券被收购的传闻。

今年4月8日,太平洋证券公告称,公司第一大股东北京嘉裕投资有限公司(下称“嘉裕投资”)未与京东就股份转让事宜进行过任何接触或讨论,与华润集团的关联公司进行过初步接触,但未签署任何股份转让协议,目前无实质性进展。

天风证券和长江证券之所以被传合并。有业内人士对时代周报记者分析称,两者拥有接近的市值,且均在武汉。2019年12月,市场便已开始传出天风证券拟收购长江证券,但目前来看,目前还没有二者合并的可靠信息。

“很多合并,是市场的想象,并不具备可行性,尤其是同等规模的券商之间。”王骥跃告诉时代周报记者,券商之间多是同质化竞争,强强联合容易出现人员冗余。另外,各家券商的机制和文化也不同,短期内很难融到一起,期间极易出现人才流失。

“人才流失了,并购效果就差了。”王骥跃补充道,“对于金融机构来说,最重要的是资本金和人才。资本金可以通过再融资来补充,不一定要通过并购来提高,但人才流失很难补充。”

王骥跃认为,相似规模的大券商合并是不容易发生的。“除非是政府层面要求整合,或股东推动,或一方陷入困境,否则市场化情况下,强强联合不太可能出现。”他说。

他亦认为,规模较大的券商并购规模较小的券商,如全国性券商并购区域性券商,反而是较为可行的路径。

(编辑:于思洋)

凡本网注明“来源:企业观察网”的所有作品,均为《企业观察报》社有限责任公司合法拥有版权或有权使用的作品,未经本网授权不得转载、摘编或利用其它方式使用上述作品。已经本网授权使用作品的,应在授权范围内使用,并注明“来源:企业观察网”。违反上述声明者,本网将追究其相关法律责任。凡本网注明“来源:XXX(非企业观察网)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。如其他媒体、网站或个人转载使用,须保留本网注明的“稿件来源”,并自负法律责任。如因作品内容、版权和其它问题需要同本网联系的,请在相关作品刊发之日起30日内进行。联系方式:010-68719660。