通过加大国有资产资本化、金融化、证券化力度,实现国资流量的稳定增长,以国资流量的一部分补充政府预算收入,保证地方财政的可持续运行,是本轮国企改革与发展“中特估”之间的关系。

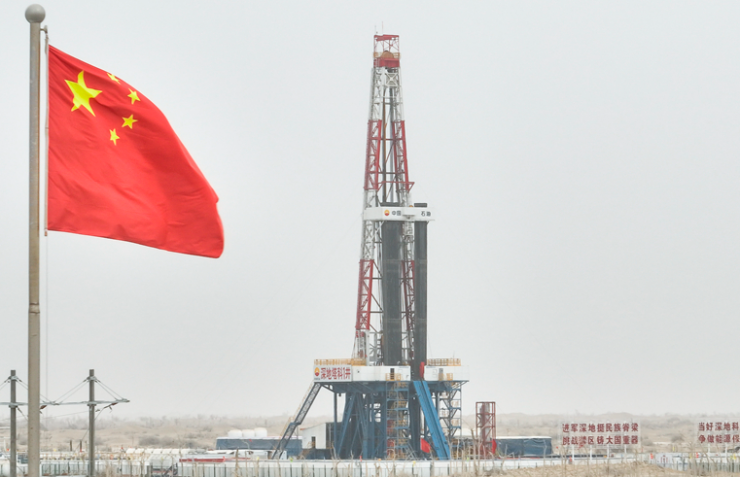

今年以来,中国移动、中国石油、中国卫通、中船科技等央企上市公司股价走牛。

自3月初开始,中国航天科技集团核心子公司中国卫通股价两周内上涨了80.86%;5月,中国石油股价上涨近80%;中国移动A股股价累计上涨63.58%、港股股价同期上涨54.70%;中国船舶工业集团控股子公司中船科技股价最高涨幅近90%;年内,中科曙光股价涨幅达到了109.35%……

Wind数据显示,今年前5月,“中特估”指数累计上涨31.7%,央企指数累计收涨近25.0%,大幅跑赢上证指数。

自2022年5月27日国资委印发《提高央企控股上市公司质量工作方案》,以及2022年11月21日证监会主席提出探索建立具有中国特色的估值体系以来,从价值发现到价值创造,央企控股上市公司掀起了资本市场上的一股高潮。

新一轮国企改革与“中特估”探索建立推动了“央企股”的集体上涨,这背后,是监管层面更深层次的考量。

改变考核标准 央企股领涨

今年以来,资本市场重仓央企控股上市公司的趋势已现。

以基金为例,Wind数据显示,今年二季度末,基金重仓持有央企股票市值4545亿元,比2022年末增长15%。同期,基金重仓股市值整体下降3%,持有外资及其他企业均下降15%以上。

2023年4月1日至8月5日,中科信息(涨幅139.85%)、铁科轨道(涨幅111.47%)、中船科技(涨幅59.80%)、长安汽车(涨幅33.79%)、中国石油(涨幅32.49%)等位列公募基金重仓央企股涨幅前十名。

多家基金公司负责人表示,资本市场持续加仓“中特估”概念股,其内在逻辑在于国务院国资委改变了对央企控股上市公司的价值考核标准。

为进一步提高央企控股上市公司质量,2022年5月,国务院国资委印发了《提高央企控股上市公司质量工作方案》。在2023年初的中央企业负责人会议上,国资委将中央企业经营指标体系由“两利四率”调整为“一利五率”,其中,“一利”指的是利润总额,“五率”指的是资产负债率、净资产收益率、研发经费投入强度、全员劳动生产率和营业现金比率。

这意味着,国资委引导中央企业更加注重投入产出效率和经营活动现金流,不断提升资本回报质量和经营业绩“含金量”。

在融通基金经理何龙看来,央企经营考核体系中,国资委首次新增了净资产收益率和营业现金比率两个指标,这恰恰是资本市场上投资者最关注的财务指标,特别是净资产收益率,是体现股东价值的核心指标。从中可以看出,国资委认同并以资本市场的价值标准来评价和考核央企、国企改革和高质量发展的成果。

对于央企考核指标的变化,广发证券认为,此次央企考核指标改革的意义可堪比2005年的股权分置改革。新增的净资产收益率考核下,投资者和央企的利益趋同;当年的股权分置改革,则是通过消除股权二元结构使得股东利益趋同,修正市场定价机制,造就了2005—2007年的大牛市。

“这种变化有望使监管和市场的重要利益相统一,加速构建‘中国特色估值体系’,更好地激发国有上市公司价值重估与回归。”国盛证券表示。

加大分红力度 增进市场认同

推动本轮“央企股”股价上涨的,还有央企控股上市公司真金白银的分红与回购。

2022年5月,国资委发布《提高央企控股上市公司质量工作方案》,鼓励央企运用股份回购等方式引导上市公司价值合理回归,对于符合条件的上市公司通过现金分红等多种方式优化股东回报,进而增进上市公司市场认同和价值实现。

中国上市公司协会会长、中国企业改革与发展研究会会长宋志平在中国上市公司协会年会暨2023中国上市公司峰会上表示,国有控股上市公司提升自身价值和创造能力,就要做到提高回报股东的能力,并将市值涨跌纳入央企、国企的考核体系中,强化上市公司管理层对价值创造的责任感和使命感。

在华泰资产首席经济学家王军看来,央企上市公司是资本市场的基本盘和压舱石。基于此,2022年5月国资委印发《提高央企控股上市公司质量工作方案》时,便将价值创造与价值实现兼顾,列为央企改革工作的重点考核内容。

在监管政策支持引导下,央企、国企上市公司注重投资者回报,不断提高现金分红水平。

中证指数数据显示,央企与地方国企2022年分红总额合计为1.09万亿元,占市场分红总额近三分之二;央企在分红连续性与增长性上表现突出,超过一半的央企上市公司连续5年分红,五分之一的央企上市公司连续3年红利增长,体现出较高的分红质量。

分红与股份回购之外,股息率是上市公司一年中的总派息额与当时市价的比例,是衡量上市公司投资价值的重要指标。Wind数据显示,中证央企指数、中证国企指数今年年初的股息率分别是3.77%、3.14%,今年6月30日股息率分别是3.43%、3.13%,而其他类型企业较多的中证500指数,同期的股息率分别是1.87%、1.79%,明显低于央企和国企。

从具体企业看,中国移动上市20多年来累计分红达1.1万亿港币,承诺2023年派息率将提升至70%以上,促进投资者长期持有公司股份。今年截至5月15日,中国移动A股股价累计上涨63.58%、港股股价同期上涨54.70%。

2022年,中国石化在A股、H股两地同步开展上市22年来首次回购,累计回购A股4.42亿股、H股7.33亿股,使用资金41.88亿元。股价表现上,中国石化市值大幅回升,在2022年A股、H股指数均下跌约15%的背景下,中国石化A股、H股两地股价均逆势上涨超过15%。2023年至今,在A股、H股指数上涨9%和5%的基础上,中国石化股价已顺势上涨45%和35%。

2022年,中国石油董事会将派息率提高至51.8%,全年每股派息0.42元,A股股息收益率8.5%,H股股息收益率13.3%,全体股东获得了丰厚回报。截至今年5月初,中国石油A股股价已上涨近80%。

做大国有资产的考量

值得关注的是,“中特估”概念拉动央企上市公司股价上涨的背后,是监管层面更深层次的考量。

今年3月,中泰证券首席经济学家李迅雷曾发文称,“中特估”概念提出的背后逻辑是中国经济高质量转型,这就要求国有资产投资回报率的提升。其可实现路径主要为:通过引入各类社会资本、民间资本以及产业资本,不断做大国有资产,提高优质国有资产的投资回报率,形成“资金投入—做大国有资产—资金回报—资金再投入”的良性循环。

“如果能够让300多万亿元的国有企业总资产的回报率提高1个百分点,那么就将产生3万多亿元的收益增加,这在很大程度上可以弥补政府土地出让收入消减带来的缺口。”李迅雷说。

对此,中国财政科学研究院研究员文宗瑜表示,通过加大国有资产资本化、金融化、证券化力度,实现国资流量的稳定增长,以国资流量的一部分补充政府预算收入,保证地方财政的可持续运行,是本轮国企改革与发展“中特估”之间的关系。

而国资委改变央企控股上市公司价值考核标准,也被市场视为新一轮国企改革的重要突破口。

在融通基金基金经理何龙看来,从国资委《提高央企控股上市公司质量工作方案》到央企考核体系的变化,央企、国企改革的顶层设计已经完善,在监管激励的背景下,今年以来央企股价的大幅上涨都是市场对此的响应。

对于此轮国资委对央企上市公司的改革,不少专家学者表示,与其说“中特估”对国企改革影响巨大,不如说国企改革尤其是市场化和对标世界一流之路,将通过构建中国特色估值体系等途径进一步深化。

“中特估”的底层逻辑是中国资本市场的估值体系从一味追求高增长、高增速,强调上市公司产业规模效应的评估模式,转化为稳增长的评估模式,而后者的主要特点便是高分红、稳定的现金流与盈利能力。

据了解,目前,多家央企上市公司正在调整其分红策略,如将一年分红一次改为一年分红两次,分红水平也有所提高。市场预计,未来,央企在股权激励、股票回购、分红上仍有较大提升空间。

同时,Wind及中证指数数据显示,中证国新央企股东回报指数聚焦国资委所属央企,重仓行业包括钢铁、建筑装饰、公用事业、煤炭、建筑材料、石油石化、房地产等行业,这些行业均是央企实力较为突出且低估值、高分红的板块。

(编辑:王星)

凡本网注明“来源:企业观察网”的所有作品,均为《企业观察报》社有限责任公司合法拥有版权或有权使用的作品,未经本网授权不得转载、摘编或利用其它方式使用上述作品。已经本网授权使用作品的,应在授权范围内使用,并注明“来源:企业观察网”。违反上述声明者,本网将追究其相关法律责任。凡本网注明“来源:XXX(非企业观察网)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。如其他媒体、网站或个人转载使用,须保留本网注明的“稿件来源”,并自负法律责任。如因作品内容、版权和其它问题需要同本网联系的,请在相关作品刊发之日起30日内进行。联系方式:010-68719660。