连续亏损3年后,广东希荻微电子股份有限公司(以下简称“希荻微”)提交了科创板上市计划。

作为一家站在芯片风口的公司,希荻微在电源管理芯片领域深耕多年,募集资金的主要用途,也是投入该领域的研发。

加码主营业务研发的背后,希荻微离摆脱采购、销售双向依赖的尴尬局面,仍有很长的路要走。

亏得越狠 估值越高

没有企业喜欢亏损,但没有企业不喜欢高估值。

就希荻微而言,这家企业展现出了离奇的一面:亏得越多,估值却一路走高。

招股书显示,希荻微主营业务为包括电源管理芯片及信号链芯片在内的模拟集成电路产品的研发、设计和销售,主要产品涵盖 DC/DC 芯片、超级快充芯片、锂电池快充芯片等,这些产品目前主要应用于手机、笔记本电脑、可穿戴设备等领域。

消费电子产品的兴盛,诞生了万亿美元的苹果公司,也催生了产业链公司的增长热潮。不过,希荻微却与此无缘。

数据表明,2018年至2020年,希荻微分别实现营收6816.32万元、1.15亿元以及2.28亿元,同期实现的净利润分别为-538.40 万元、-957.52 万元和-1.45亿元,持续亏损的情况直至2021年方才好转。

讽刺的是,随着亏损的加剧,希荻微的估值却一路飙涨。

2019年11月,希荻微的前身希荻有限作出股东会决议,股东唐虹、张徐忠和西藏骏恒将其持有的部分或全部股权转让给第三方,本次股权转让作价为37.55元/注册资本。

仅仅1个月之后,2019年12月,希荻有限进行增资,宁波泓璟以 1.5 亿元认缴该公司199.712万元的新增注册资本,按此计算,其此次增资的价格为 75.11 元/注册资本。短短1个月,估值就已增长了100%。

值得一提的是,甘愿高价参与增资的宁波泓璟并非等闲之辈,作为一家私募机构,它的唯一有限合伙人为北京金融街熙诚股权投资基金,出资1.5亿元,占宁波泓璟整体出资的99.34%。

北京金融街熙诚股权投资基金的执行事物合伙人— 中金熙诚(北京)投资有限公司则和中金公司关系密切。希荻微招股书显示,中金熙诚系中金公司间接持股51%的合营企业中金甲子(北京)私募投资基金管理有限公司的控股子公司。

不巧的是,中金公司正是希荻微此次科创板IPO的联席保荐机构,而宁波泓璟1.5亿入股的条件,是希荻微的上市对赌。

2020年9月,希荻微进行新一轮股权转让和对赌。虽然亏损幅度加剧,一点也不影响该公司的高估值。招股书显示,深圳辰芯以176.34 元/注册资本受让了希荻微部分出资;不仅如此,深圳辰芯还参与了希荻微增资,这一次相比9个月前的增资,价格已达到241.65 元/注册资本,增幅221.73%。

这也意味着,9个月的时间,按增幅估算,与中金公司有密切关联的宁波泓璟,1.5亿元已变成4.83亿元,可见资本增值之速。

需要指出的是,上述两轮增资,希荻微均与投资方签订了对赌协议,该对赌条款于2021年4月方才解除并终止执行。

采购销售双向依赖

坐上火箭的估值,希荻微有着极为明显的痛点。

希荻微招股书披露,该公司的终端客户主要包括智能终端应用厂商、汽车整车厂商及其他消费电子制造商,而在销售上,希荻微对前五大客户依赖程度极为显眼。2018年至2020年,希荻微对前五大客户销售收入合计占其当期营业收入比重分别为93.87%、92.15%和90.51%。2021年上半年,该公司对前五大客户的销售占比仍高达93.22%。

值得指出的是,2021年上半年,希荻微向台湾安富利销售1.18亿元,占整体收入比例接近54%,一个客户撑起了营收的半壁江山。

依赖不只是存在于销售端。在采购端,希荻微同样有着极强的依赖。招股书显示,希荻微采用 Fabless 模式经营,专注于包括电源管理芯片及信号链芯片在内的模拟集成电路的研发、设计和销售环节,将晶圆制造及封装测试环节委托给相应的代工厂完成。

因此,希荻微的供应商主要包括晶圆制造厂和封装测试厂。2018年至2020年,该公司向前五大供应商合计采购的金额占同期采购金额的比例分别为96.96%、91.34%、82.22%。

采购销售双依赖,寄望提升研发实力来增强市场议价能力,或成为希荻微必然的选择。

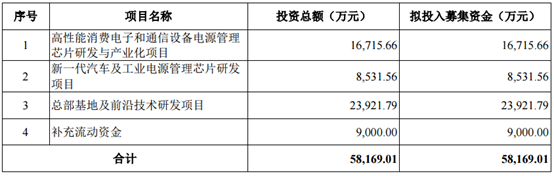

根据招股书,此次IPO,希荻微整体拟募资金额5.82亿元,其中1.67亿元将投入高性能消费电子和通信设备电源管理芯片研发与产业化项目;8500余万元将投入新一代汽车及工业电源管理芯片研发项目;2.39亿元投入于总部基地及前沿技术研发项目;其余9000万元用于补充流动资金。

四个募资项目,三个均与研发有关,足见希荻微对研发标签的重视。

希荻微募资及投向 来源:招股书

不过,令人意外的是,该公司三位实控人之中,有两人均无行业从业经验,其中一人已有73高龄。

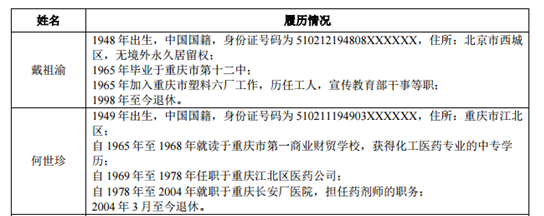

招股书显示,希荻微不存在控股股东,第一大股东为戴祖渝,持股比例为 26.05%。戴祖渝、TAO HAI(陶海)、唐娅共同控制公司44.82%股份,为公司共同实际控制人。其中,戴祖渝和TAO HAI(陶海)系母子关系。

履历显示,戴祖渝生于1948年,其1965年加入重庆塑料六厂工作,并于1998年退休;唐娅的股份继承自母亲何世珍。何世珍生于1949年,自1969年起一直从事医药相关职务,并于2004年3月退休。

希荻微单一大股东并无行业经验 来源:审核问询函回复

唐娅本人则出生于1972年,其1994年至1996年任职于广东省珠江航运公司;1996年至1999年1月任职于万宝电器集团财务公司,1999年至2012年9月为自由职业。

三位实控人中,仅TAO HAI(陶海)一人拥有相关行业经验,陶海毕业于美国哥伦比亚大学,并于美国知名半导体公司 Fairchild Semiconductor 任职超过 6 年。他也是希荻微的主要经营者。另外,自2006年起,TAO HAI便已是美国国籍。

显然,陶海才是希荻微真正的掌舵者。由其母亲持股而非本人出面,或许是避免市场对于陶海国籍过度解读的权宜之计,不过这一切,很难掩盖资本盛宴之下,希荻微估值狂飙的躁动与检视。

(编辑:王星)

凡本网注明“来源:企业观察网”的所有作品,均为《企业观察报》社有限责任公司合法拥有版权或有权使用的作品,未经本网授权不得转载、摘编或利用其它方式使用上述作品。已经本网授权使用作品的,应在授权范围内使用,并注明“来源:企业观察网”。违反上述声明者,本网将追究其相关法律责任。凡本网注明“来源:XXX(非企业观察网)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。如其他媒体、网站或个人转载使用,须保留本网注明的“稿件来源”,并自负法律责任。如因作品内容、版权和其它问题需要同本网联系的,请在相关作品刊发之日起30日内进行。联系方式:010-68719660。